Коболев пояснил отказ "Нафтогаза" от выпуска евробондов на 1 млрд долларов

Фото: Андрей Коболев, глава правления НАК "Нафтогаз Украины" (УНИАН)

Фото: Андрей Коболев, глава правления НАК "Нафтогаз Украины" (УНИАН)

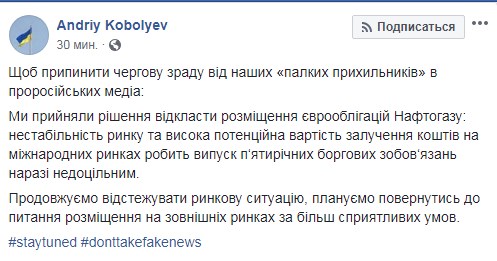

НАК "Нафтогаз Украины" отказался от выпуска еврооблигаций на 1 млрд долларов из-за плохих рыночных условий в настоящий момент. Об этом сообщает РБК-Украина со ссылкой на публикацию главы правления НАК Андрея Коболева в Facebook.

Как отметил Коболев, высокая потенциальная стоимость привлечения средств на международных рынках делает выпуск пятилетних долговых обязательств пока нецелесообразным.

Он добавил, что компания продолжает отслеживать рыночную ситуацию и планирует вернуться к вопросу размещения на внешних рынках на более благоприятных условиях.

Напомним, Кабинет министров Украины 24 октября согласовал привлечение "Нафтогазом Украины" внешнего кредита на сумму до 1 млрд долларов за счет выпуска и размещения облигаций. Соорганизаторами выпуска и размещения облигаций были определены Citigroup Global Markets Limited и Deutsche Bank AG.

По данным источников на рынке, инвесторы были готовы купить евробонды "Нафтогаза" с доходностью в 10,9% годовых, что на 2 п.п. выше доходности суверенных бондов Украины на тот же пятилетний срок.

Отметим, 26 октября Министерство финансов объявило о выпуске еврооблигаций: пятилетних на сумму 750 млн долларов и десятилетних на 1,250 млрд долларов. На 5-летние облигации будут начисляться проценты по ставке 8,994% годовых, на 10-летние - 9,750%.