Пенсійні перспективи українців: солідарне жебрацтво чи індивідуальні накопичення

Українські пенсіонери (фото: Getty Images)

Українські пенсіонери (фото: Getty Images)

Про перспективи майбутніх українських пенсіонерів в рамках солідарної пенсійної системи та можливості накопичувальної системи, а також про очікувану вже 20 років пенсійну реформу і перешкоди на цьому шляху – в огляді фінансового редактора РБК-Україна Руслана Кисляка.

При підготовці тексту використовувалась офіційна державна статистика, аналітичні дані Опендатабот, заяви українських урядовців, коментарі керівництва НКЦПФР, бізнесу, представників інвестиційно-банківського та експертного середовища, власні розрахунки РБК-Україна.

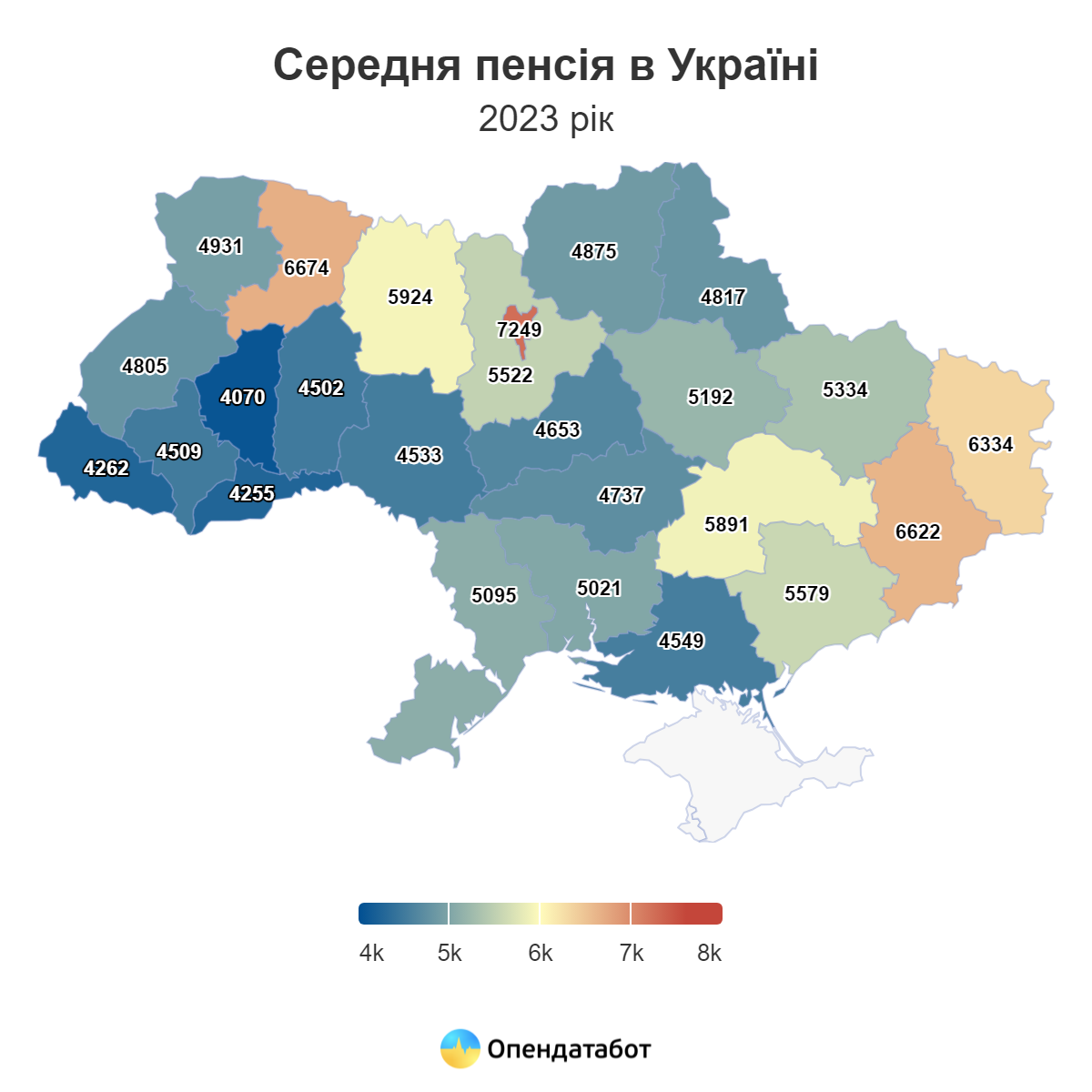

На початок 2024 року 51% з понад 10,5 млн українських пенсіонерів отримували пенсії менше 4 тисяч гривень. Середня ж пенсія по Україні склала 5385 гривень.

З 1 березня пенсії в Україні планово проіндексовано. Розмір індексації визначено, зокрема, виходячи з рівня інфляції. З березня більшість українських пенсіонерів отримуватимуть на 8% більше. Мінімально пенсії зросли на 100 грн, максимально – більше ніж на 1500 грн.

Наступний етап підвищення пенсій цього року буде пов'язаний зі зростанням мінімальної заробітної плати. Так, в держбюджеті на 2024 рік закладено ріст "мінімалки" до 8 тисяч гривень з квітня. Тож особи пенсійного віку з повним страховим стажем 30/35 років для жінок та чоловіків відповідно отримуватимуть мінімальну пенсію 3200 грн (40% від мінімальної зарплати).

Чи достатньо цього для комфортного життя – питання риторичне.

Чому в Україні такі малі пенсії, і що буде далі

Діюча в Україні пенсійна система спирається на принцип солідарності поколінь. Це означає, що ті, хто наразі працюють, фінансують зі своїх страхових внесків пенсії тих, хто вже закінчив трудову діяльність. Тобто внески, які робляться в Пенсійний фонд, одразу йдуть на виплату пенсій.

Солідарна пенсійна система працює доволі непогано в суспільствах з високою народжуваністю і високою смертністю населення. Триває це до так званого демографічного переходу, коли через підвищення якості життя подовжується середня тривалість життя людей на тлі зменшення народжуваності. В результаті кількість працюючих, які утримують пенсіонерів за рахунок своїх страхових внесків, зменшується, тоді як кількість отримувачів пенсійних виплат збільшується.

Ще до повномасштабного російського вторгнення кількість пенсіонерів в Україні перевищила кількість найманих працівників. Наразі в Україні налічується трохи більше 9 млн працюючих, тоді як пенсіонерів – понад 10 млн. За довгостроковими прогнозами, кількість пенсіонерів буде збільшуватись на тлі зменшення числа працюючих. Тож пенсійне навантаження на працюючих збільшуватиметься, а розміри виплат в рамках солідарної пенсійної системи – навпаки, зменшуватимуться.

До завершення війни жоден фахівець не зможе дати аргументованої відповіді на питання: на яку пенсію від держави можуть розраховувати українці в рамках солідарної пенсійної системи. Ніхто зараз не знає, якою буде тоді демографічна структура суспільства: скільки нас буде; яким буде співвідношення пенсіонерів та працюючих; скільки буде жінок, які можуть, хочуть і готові народжувати. Будь-які цифри, що більш-менш точно відображатимуть довгострокову спроможність солідарної системи забезпечувати пенсії, з’являться не раніше кількох років по закінченню війни, упевнена колишня заступниця міністра соціальної політики України (у 2020-2022 роках), голова ради Української асоціації адміністраторів пенсійних фондів Тетяна Сальнікова.

На спроможність солідарної пенсійної системи впливатимуть міграційні тенденції. Зрештою, має бути проведено перепис населення, який дав би надійні дані для розрахунків.

Але відсутність наразі точних цифр не означає, що у нас немає "картинки" реальності, щоб ухвалювати політики в пенсійній сфері. Довгострокові прогнози з урахуванням демографії напередодні повномасштабної війни демонстрували спроможність солідарної системи фінансувати пенсії на рівні не більше 18% від заробітної плати в 2050 році. "Це означає, що якщо середня заробітна плата становить, скажімо, 20 тисяч гривень, то за рахунок соціальних внесків можна профінансувати середню пенсію розміром не більше 3 600 гривень", - підраховує співрозмовниця РБК-Україна.

За розрахунками головного менеджера з макроекономічного аналізу Райффайзен Банку Сергія Колодія, при середній зарплаті по країні в 14,3 тисячі гривень (як то було в 2023 році) людина, що має стаж 30 років, але здебільшого платила внески з мінімальної зарплати (наприклад, ФОПи), матиме наразі пенсію, близьку до мінімальної (2361 гривень з 1 січня).

Якщо людина, наприклад, все життя працювала "по-білому", має близько 40 років стажу і стабільно отримувала зарплату, вдвічі вищу за середню, то її пенсія в 2024 році складе близько 10,3 тисяч гривень. Проте це швидше ідеальний варіант. Бо наразі поступово в пенсійний вік входять ті, хто розпочинав свою трудову діяльність на початку 90-тих років, коли тіньовий сегмент ринку праці різко збільшився, а зарплати "в конвертах" були буденністю.

Якщо українець працюватиме 40 років поспіль і всі ці 480 місяців сплачуватиме єдиний соціальний внесок, то за умови незмінності чинного законодавства про загальнообов’язкове державне пенсійне страхування може розраховувати на пенсію до 40% його середньої зарплати, прогнозують в компанії з управління активами "ОТП Капітал".

Та вже сьогодні цей показник поступово зменшується до 30-35%, а в перспективі може скласти 20-25%. В країнах ЄС, до якого прагне Україна, цей показник на законодавчому рівні має складати не менше 50%, фактично ж – 60-65%.

Виконавчий директор центру соціально-економічних досліджень "CASE Україна" Дмитро Боярчук згадує, як на початку 2021 року його колеги рахували, якою може бути солідарна пенсія українського пенсіонера при демографічних тенденціях, які спостерігались на той момент.

"За нашими розрахунками, до 2050-го року солідарна пенсія, яку зможе забезпечити держава, складала би десь 1300-1600 грн (в цінах 2021-го року). Тобто навіть менше, ніж рівень пенсій у тому ж 2021-му році. З лютого 2022-го року демографічна ситуація погіршилась. На сьогодні важко спрогнозувати, які можуть бути пенсії у майбутньому. Проте навряд чи можемо розраховувати на кращі солідарні пенсії, ніж ми прогнозували три роки тому", - говорить експерт.

ООН прогнозує зменшення чисельності населення України до 2050 року на 28%. Водночас частка осіб віком від 60 років зросте до 32%, за умови збереження поточних показників народжуваності, смертності та міграції. Це своєю чергою призведе до зростання співвідношення між чисельністю населення пенсійного і працездатного віку майже вдвічі, підраховує директор з управління локальними активами групи ICU Григорій Овчаренко. Результатом стане зменшення співвідношення середньої пенсії до заробітної плати на момент виходу на пенсію з поточних 28% до менш ніж 20%.

Тут варто згадати, що про невтішні фінансові перспективи майбутніх отримувачів державних пенсій в рамках солідарної системи відкрито, і вже не перший рік, заявляють в уряді. Зокрема, ще в 2020 році прем’єр-міністр Денис Шмигаль яскраво проілюстрував демографічні тенденції в Україні та пенсійні перспективи українців через 15 років.

Вже тоді ми мали середню пенсію на рівні 29% від середньої зарплати. А в перспективі, прогнозував Шмигаль, матимемо не більше 20%. І це при тому, що мінімально необхідний рівень пенсій за стандартами Міжнародної організації праці, які зобов’язалась виконувати Україна, - 40% від зарплати.

Широкомасштабна війна лише погіршила ці перспективи. Близько 5 мільйонів людей змушені рятуватись від воєнних дій в інших країнах, і це переважно жінки працездатного віку та діти. Через воєнні дії виросла смертність та кількість людей з інвалідністю поміж людей працездатного віку. Економічні виклики також безпрецедентні: частина з тих людей, які мали роботу в лютому 2022 року, втратили її. У частини працюючих знизились доходи. Все це знижує майбутні пенсії людей і скорочує джерела, з яких ці пенсії можна сплачувати. Тобто погіршує прогнози для солідарної пенсійної системи.

"Я хочу, щоб кожна людина дуже добре розуміла, що будь-які обіцянки політиків щодо солідарної пенсії зараз нічого не варті. Навіть якщо вони записані в законодавство. Солідарна пенсія буде залежати лише від того, скільки буде працюючих та пенсіонерів в той час, коли ви вийдете на пенсію, та від того, наскільки ефективною буде економіка в той час. Бо кошти на солідарні пенсії держава збирає з працюючих і роздає пенсіонерам. Все! Скільки коштів збере – такі й будуть пенсії. І правила змінюватимуть під цю суму коштів", - запевняє Тетяна Сальнікова.

Приклад з життя (від Тетяни Сальнікової), або як зміни демографії впливають на зміну пенсійних правил.

"Коли я виходила на ринок праці:

-

Маючи мінімальний стаж 5 років я могла з 55 років отримувати пенсію за віком.

-

Повний страховий стаж, який дає гарантії щодо розміру пенсії, складав 20 років.

-

Маючи 35 років стажу я отримувала би пенсію на 15% вищу, адже отримала би по 1% додатково за кожен рік стажу понад 20 років.

Що я маю через 20 років:

-

Маючи стаж 5 років я не маю права на пенсію за віком взагалі.

-

В 55 років я не маю права на пенсію за віком.

-

Повний страховий стаж складає 35 років – тож я маю працювати не менше, щоб вийти на пенсію в 60 років.

-

Щоб отримати пенсію за віком принаймні в 65 років, я повинна мати стаж не менше 15 років".

"Це – не оціночний приклад. Не про те, що влада погана і погіршила умови виходу на пенсію. Це про те, що через зміни демографії спроможність платити солідарні пенсії стрімко падає. Через війну – ще стрімкіше. Тому політики будуть змінювати закони, їм немає куди дітись", - переконує співрозмовниця РБК-Україна.

Солідарна пенсія не буде забезпечувати навіть достатній рівень доходів, не кажучи вже про гідний. Тож джерела своїх доходів на пенсії треба планувати. І солідарна пенсія має бути навіть не основним серед цих джерел і точно не єдиним.

Перспективи запровадження обов’язкових накопичувальних пенсій

На допомогу солідарній пенсійній системі має прийти обов’язкова накопичувальна. І це очевидно для всіх. Спроби реформувати пенсійну систему України, запровадивши накопичувальний її рівень, стартували ще 20 років тому.

Так, ще 2004 року Верховна Рада ухвалила два закони, що мали би закласти підвалини майбутньої пенсійної реформи, - "Про загальнообов'язкове державне пенсійне страхування" та "Про недержавне пенсійне забезпечення". Ціль реформи — запровадження трирівневої пенсійної системи.

Перший рівень пенсійного забезпечення передбачає обов’язкову виплату кожному українцю вже згаданих солідарних пенсій.

Другий рівень передбачає запровадження обов’язкових недержавних пенсійних накопичень, коли із зарплати працівника щомісячно сплачується відсоток до спеціального пенсійного фонду, яким людина користуватиметься після виходу на пенсію. Одна з переваг накопичувальної пенсії — її можна передати у спадок.

Третій рівень — це добровільні недержавні пенсійні накопичення.

Наразі в Україні функціонують лише перший і третій рівні пенсійної системи. Обов’язкові недержавні накопичення досі не запроваджені.

Спроб зробити це було декілька, за різних президентів і урядів. І всі вони з різних причин досі не мали успіху.

Вчергове влада згадала про пенсійну реформу в розпал повномасштабної війни. В листопаді 2022 року в порядку денному парламента раптом з’явився законопроект "Про загальнообов’язкове накопичувальне пенсійне забезпечення" (№2683), зареєстрований в Раді ще в грудні 2019 року. Щоправда, так же несподівано депутати відмовились від наміру його розглядати.

За рік до згаданої раптової ініціативи депутатів – в листопаді 2021 року – міністр фінансів Сергій Марченко презентував народним обранцям концепцію запровадження другого рівня пенсійного забезпечення. Якби тоді "все склалося", то обов’язкові накопичувальні пенсії з’явились би вже у 2023 році.

Концепція, зокрема, передбачає запровадження обов’язкових пенсійних відрахувань із зарплат працівників на спеціальні накопичувальні рахунки. Відрахування мають здійснюватися без збільшення ставок "зарплатних" податків за рахунок зменшення ЄСВ і спеціальної доплати з держбюджету на паритетних засадах – роботодавцем і державою.

Розмір відрахувань у перший рік запровадження реформи має скласти 2% - 1% доходу працівника роботодавець сплачує за рахунок ЄСВ, і ще 1% доплачує держава з бюджету. Протягом другого року сумарна ставка пенсійних відрахувань складає вже 3% (1,5% + 1,5%). З третього року і надалі – 4% (2% + 2%).

Протягом перших трьох років від моменту запуску реформи відрахування мали би здійснюватися в спеціально створений для цього Державний накопичувальний фонд. Починаючи з четвертого року працівники мали би змогу обирати пенсійний фонд на власний розсуд – чи то державний, чи недержавний.

Передбачається обов’язкове охоплення накопичувальним пенсійним страхуванням всіх українців у віці до 55 років. ФОПи та самозайняті особи беруть участь в пенсійних накопиченнях на добровільних засадах.

Після презентації зазначеної концепції пенсійної реформи минуло понад два роки. А віз і нині там. І не в останню чергу – через війну. І знову не на часі… Чи на часі?

Чи на часі запровадження обов’язкових накопичувальних пенсій

Аргументи "проти"

В українському уряді вважають пенсійну реформу не на часі. Відповідна позиція української сторони донесена до наших закордонних партнерів і кредиторів. Про це, зокрема, йдеться в підписаному ще влітку 2023 році оновленому Меморандумі за програмою EFF із МВФ.

Стверджується, що Україна продовжить співпрацю з партнерами з метою створення добре регульованих і повністю фінансованих схем обов'язкових пенсійних накопичень, коли буде створено необхідні передумови після скасування воєнного стану.

В уряді переконані, що запроваджувати накопичувальні пенсії варто паралельно з побудовою відповідної інфраструктури фондового ринку, про що неодноразово заявляв прем’єр-міністр Денис Шмигаль.

В профільному відомстві – Національній комісії з цінних паперів та фондового ринку – з урядовою позицією згодні. Там вважають за необхідне мати достатній та ґрунтовний період для підготовки пенсійної реформи.

"Як на мене, то це про три масштабні за обсягами паралельні процеси: нормативне забезпечення, авторизація провайдерів, створення ринкової інфраструктури та системи центрального адміністрування. Важливим також у цьому контексті є створення програмного забезпечення, зручних форматів доступу учасників до системи, баз даних та облік осіб. Це неможливо вирішити за кілька днів", - переконує член НКЦПФР Юрій Бойко.

На його думку, передумовами впровадження накопичувальної системи є закінчення війни та інституційно сильний регулятор. Сильний регулятор — це не лише ухвалений закон, а й повноцінна його імплементація, що триватиме не місяць і не два.

Крім того, упевнений Юрій Бойко, перехід від ретроспективного до ризик-орієнтованого перспективного нагляду має відбутися, коли НКЦПФР отримає необхідний потенціал, і ще до того, як повною мірою почне функціонувати індустрія накопичувального пенсійного забезпечення. Іншими словами, спочатку – підсилення повноважень та інституційної спроможності регулятора, потім – пенсійна реформа.

Не готовою до переходу від солідарної до накопичувальної пенсійної системи Україну в умовах повномасштабної війни вважають і в Українському союзі промисловців і підприємців.

По-перше, вважає очільник УСПП Анатолій Кінах, потрібен попередній ґрунтовний аналіз наявних ресурсів, проведення перепису населення. По-друге, в умовах падіння платоспроможності населення накопичення спрацюють лише для високооплачуваних працівників. Частина українців опиниться поза межами накопичувальної системи.

Також він переконаний, що пропонований рівень пенсійних відрахувань не забезпечить в майбутньому достатні пенсійні виплати учасникам накопичувальної системи. Отже, треба шукати механізми збільшення пенсійних відрахувань.

Також, упевнений співрозмовник РБК-Україна, важливо попередньо напрацювати і впровадити державний контроль за недержавними пенсійними фондами, щоб заощадження українців не були виведені, вкрадені чи інвестовані в ризиковані активи.

Аргументи "за"

Учасники ж ринку недержавного пенсійного страхування переконані, що ніщо не заважає запровадити в Україні накопичувальні пенсії в найближчі рік-два.

Так, в компанії "ОТП Капітал" переконані, що не варто чекати кінця війни, прийому України в НАТО чи ЄС. Саме час забути вислів "не на часі". Потрібно вже у 2024 році ухвалити відповідний закон про обов’язкову накопичувальну пенсійну систему, і стартувати у 2025-2026 роках.

Держава не повинна заважати працювати вже створеним недержавним пенсійним фондам (НПФ) і гарантувати свободу вибору та заміни НПФ кожному, хто братиме участь в цій системі. Також не варто створювати додаткових регуляторних надбудов, на кшталт урядових фондів, агентств тощо, "які є нічим іншим як годувальницею для обраних".

"Кожен раз, коли чую про те, що після 25 років обговорень, вивчення найкращого світового досвіду, консультацій від усіх можливих міжнародних партнерів та 20 років "малої практики" добровільних пенсійних накопичень нам треба ще кілька років на "створення умов"…- ну в мене просто відбирає мову", - каже Тетяна Сальнікова.

Українським пенсіонерам живеться несолодко (фото: Getty Images)

Українським пенсіонерам живеться несолодко (фото: Getty Images)

За її словами, в чинному законодавстві про накопичувальне пенсійне страхування прописані більше 40 механізмів, які забезпечують захист пенсійних накопичень.

Ось лише деякі з них:

-

Накопичувальні пенсійні фонди щоденно звітують регулятору та щоденно оприлюднюють показники своєї діяльності, а також щомісячно, щоквартально, щорічно.

-

Людина може щоденно контролювати зміну своїх накопичень і в будь-який момент "голосувати ногами" - перевестись в інший фонд без штрафів, якщо їй будь-що не подобається.

-

Є низка законодавчих ліцензійних вимог до персоналу, капіталу, фінансової стійкості, технічного та програмного забезпечення, внутрішніх процедур, захисту персональних даних людей, фінансового моніторингу операцій та організації роботи тих, хто надає послуги на цьому ринку. Такі вимоги регулярно посилюються.

-

Фонди звітують за міжнародними стандартами фінансової звітності та обов’язково проходять щорічний зовнішній аудит лише з тими аудиторами, які мають дозвіл проводити аудит фінансових установ. Результати аудиту оприлюднюються.

-

Накопичувальний пенсійний фонд не може бути ліквідований за законодавством про банкрутство. Якщо засновники мають бажання припинити діяльність фонду, то вони затверджують в НКЦПФР план ліквідації фонду, яким передбачається переведення всіх накопичень людей до інших накопичувальних фондів за вибором людини.

-

Накопичувальний пенсійний фонд – це фактично не одна установа, а чотири: сам фонд, адміністратор, компанія з управління активами та банк-зберігач. Вони законодавчо зобов’язані контролювати один одного в процесі роботи з пенсійними накопиченнями.

-

Напрямки, куди саме можна вкладати кошти, на яких майданчиках можна такі активи купувати, а на яких не можна, вимоги щодо оцінки таких інструментів визначені законом. Також закон встановлює вимоги щодо диверсифікації активів: не більше 5% активів в зобов’язання одного підприємства, не більше 10% у нерухомість, тощо. Тому фонди не можуть вкладати пенсійні накопичення людей в абищо.

Скільки можна накопичити на пенсію

У разі запровадження в Україні всеохоплюючої накопичувальної системи та внесків на рівні 7% від зарплати пенсія з двох джерел (солідарна пенсія від держави + накопичена в НПФ) за наявності 35 років стажу може становити 40% від зарплати. За 35 років роботи людина отримає пенсію у 18% від зарплати з солідарної системи та ще у 22% із накопичувальної системи.

"Реальність на такому довгому проміжку часу може вносити суттєві корективи. Якщо солідарні пенсії залежать від демографії в першу чергу, то накопичувальні пенсії залежать від економічного розвитку, ефективності ринків капіталу та стійкості фінансової системи. І саме тому важливо, щоб ці системи доповнювали одна одну. Їх не можна розглядати як альтернативи, вони мають підсилювати одна одну і за рахунок синергії знижувати ризики для людини", - переконана Тетяна Сальнікова.

Проте ми маємо не лише теоретичні розрахунки. В Україні з 2005 року працюють накопичувальні пенсійні фонди. Вони пережили світову фінансову кризу 2008 року, початок війни у 2014 році та широкомасштабне вторгнення. І вже зараз можна бачити, що люди отримують від участі в солідарній та накопичувальній системі.

Приклад з життя (від Тетяни Сальнікової)

"Наприкінці 2023 року відправляла листа учаснику одного з недержавних пенсійних фондів. Внески на його користь здійснювало підприємство-роботодавець в розмірі 10% від зарплати. Цей учасник почав отримувати накопичувальну пенсію на початку війни - в 2014 році. В грудні 2023 він отримав останню пенсійну виплату (обрав строк виплати - 10 років). За цей час середня сума його недержавної пенсії склала 16 536,63 грн. Перша виплата в 2014 році склала 6 678,41 грн, остання — 26 811,31 грн. Дохідність за період його накопичення склала 259,70%. Його державна пенсія в грудні 2023 року складала трохи більше 3700 гривень".

Орієнтовну суму виплат, на яку ви зможете розраховувати на пенсії, вкладаючи кошти в недержавні пенсійні фонди, можна "побачити", скориставшись відповідними електронними сервісами на сайтах багатьох НПФ, так званими "пенсійними калькуляторами". Для цього навіть не потрібно виходити з дому.

Для прикладу, порахуємо приблизну суму пенсії, на яку може розраховувати українець, відраховуючи пенсійні внески в недержавний пенсійний фонд, який належить згаданій вище компанії ОТП Капітал (вибір компанії зумовлений виключно тим фактом, що там надали свій коментар у відповідь на журналістський запит РБК-Україна, який надсилався учасникам ринку).

Отже, якщо ви готові протягом 30 років щомісячно відкладати по 1 тисячі гривень, а після виходу на пенсію хочете щомісячно отримувати пенсійні виплати протягом 20 років, то за умови дохідності ваших вкладів на рівні 14% (а саме таку середньорічну дохідність одного зі своїх НПФ за 15 років його існування декларують в ОТП Капітал) розмір першої пенсійної виплати вам складе 19 165 гривень. Розмір останньої щомісячної виплати сягне вже 260 535 гривень (але це станеться через 50 років після початку відкладення коштів в НПФ). Середній розмір щомісячної пенсії за 20-річний період виплат складе понад 92 тисячі гривень.

Як це можливо? В компанії запевняють, що всьому пояснення – так званий складний процент, який нараховується на пенсійні вкладення. Автор цього тексту особисто не перевіряв коректність наданих компанією розрахунків.

Кожен українець може накопичити додаткові кошти на пенсію (фото: bank.gov.ua)

Кожен українець може накопичити додаткові кошти на пенсію (фото: bank.gov.ua)

Але суми майбутніх пенсійних виплат можуть бути значно скромніші. І це ми теж можемо приблизно порахувати на "калькуляторі". Так, якщо припустити більш низьку дохідність пенсійного фонду, наприклад, на рівні 5% річних, то перша пенсійна виплата через 30 років складе 3 411 гривень, а остання виплата (через 50 років) – 9 014 гривень. Середній розмір щомісячної пенсії при цьому буде 5 768 гривень.

Якщо, наприклад, на пенсію ви відкладатимете не 30, а 20 років, то при середньорічній доходності 5% перша пенсійна виплата складе близько 1 700 гривень, а остання (через 40 років) – близько 4 500. Середня виплата за цей період – 2 900 гривень.

Варто пам’ятати, що під час накопичення коштів у НПФ вкладник не сплачує жодних податків. Проте після виходу на пенсію оподатковується 60% щомісячної виплати. Можна забрати й всю суму одноразовою виплатою, але це менш вигідно — доведеться сплатити податок на 100% суми. Інший варіант — навпаки, дочекатися віку 70 років і почати отримувати пенсію лише тоді. У цьому разі оподаткування немає. Також звільнені від податків люди з інвалідністю I групи та спадкоємці учасника НПФ.

Згідно із законодавством, період початку пенсійних виплат — не раніше ніж за 10 років до офіційного пенсійного віку. Тобто якщо, наприклад, пенсійний вік настає у 65 років, то почати отримувати пенсію можна з 55.

Але законодавство передбачає кілька винятків, коли учасник фонду має право забрати гроші достроково. Зокрема, серед таких виняткових обставин – виїзд на постійне місце проживання за кордон, а також потреба в коштах за станом здоров’я чи у зв’язку з інвалідністю.