Акції більше не в фаворі в інвесторів, а НБУ змінює дизайн монетарної політики

Через мінорні настрої на фінансових ринках постраждав сегмент акцій (фото facebook com NYSE)

Через мінорні настрої на фінансових ринках постраждав сегмент акцій (фото facebook com NYSE)

Тижневий огляд фінансових ринків від голови департаменту корпоративного аналізу групи ICU Олександра Мартиненка для РБК-Україна.

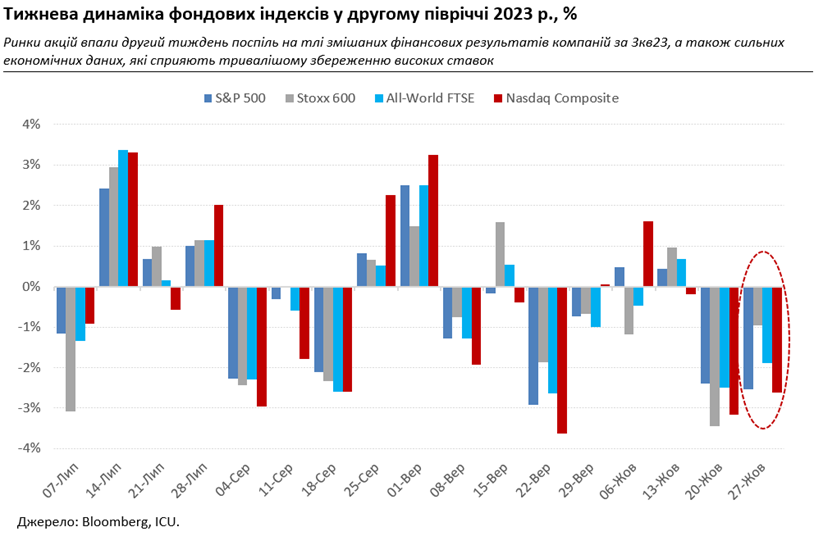

Минулого тижня на ринках знову панували мінорні настрої. Головною жертвою цих настроїв став сегмент акцій, і провідні світові індекси сегменту продовжили втрачати у вартості. Американські S&P 500 і Nasdaq Composite впали на 2,5% і 2,6%, відповідно, готуючись завершити падінням вже третій місяць поспіль.

Здавалося б, новинний фон не мав привести до такого результату. Фінансові звіти корпорацій, один з ключових факторів для акцій, наразі виглядають в цілому дуже пристойними. Зараз набирає темп сезон звітності за третій квартал, і станом на п’ятницю з половини компаній, що вже відзвітували, 78% показали кращі за очікування результати. Утім увага ринків була прикута до решти. Відповідно, й реакція на звіти, що розчарували, була сильнішою. Незадовільні результати сегменту хмарних послуг Google призвели не тільки до обвалу акцій материнської компанії Alphabet на 9,5% за день, але й до загального потужного тиску на американські фондові індекси. Водночас успішний звіт компанії Microsoft дав її акціям зростання на 3,1% у день публікації, але він зійшов нанівець вже наступної торгової сесії. Інвесторів також більше хвилювали не так пройдешня діяльність компаній, як оцінки їхнього менеджменту щодо найближчих перспектив. Кращі за прогнози фінансові результати колишньої Facebook, теперішньої Meta Platforms, не врятували її акції від падіння майже на 4% за день, після того керівництво погіршило оцінки діяльності у четвертому кварталі.

Непогано йдуть справи на економічному фронті. Американський ВВП видав "на гора" зростання за минулий квартал на 4,9% у річному вимірі, що значно перевершило прогнози економістів. Загальна ділова активність в США в жовтні знову ж таки виявилась несподівано високою. Проте ринки зараз хвилює більше не стійкість американської економіки, а те, як на це відреагує ФРС, яка рішуче налаштована приборкати інфляцію. Жваве економічне зростання дозволяє центральному банку довше тримати ставки високим, або навіть далі їх підвищувати. Тож для інвесторів вкотре гарні економічні новини перетворилися у невтішні.

Варто зазначити, що на боргових ринках інвестори почували себе помітно спокійніше. Головний індикатор - дохідності американських казначейських облігацій, які сповзли вниз на 8 б.п. для десятирічних і на 7 б.п. для дворічних паперів. За ними пішли вниз дохідності єврооблігацій країн, що розвиваються, і відповідний індекс EMBI відріс майже на 1%. На сировинних ринках інвестори раділи солідному китайському попиту на метали, ціни на які піднялись за тиждень на 3-4%.

Незважаючи на те, що головні фондові індекси впали з липня більше ніж на 10%, що відповідає популярному серед трейдерів визначенню ринкової корекції, акції залишаються не в фаворі в інвесторів. Це має сенс з огляду на те, що дохідності менш ризикових трьохмісячних казначейських облігацій США зараз складають 5,45% - вище дохідності індексу S&P 500, яка визначається як відношення суми прибутків компаній індексу до сумарної ринкової капіталізації. Це також має сенс, беручи до уваги численні для ринків виклики, від воєн в Україні і на Близькому Сході, до можливої рецесії, спричиненої високими ставками. Згідно аналізу Bloomberg, це вже призвело до того, що позиції в акціях інвесторів усіх категорій сягнули найнижчих рівнів за рік. Утім, як вважають деякі спостерігачі, це вже робить акції доволі цікавим об’єктом для інвестування.

Цінові тренди на глобальних боргових ринках сприяли й українським єврооблігаціям, які за минулий тиждень подорожчали в середньому на 3%, до 24-31 центів за долар. ВВП-варанти подорожчали на 1%, з котируваннями на рівні приблизно 21 цент за долар умовного номіналу.

Валютний ринок залишається під контролем НБУ й поступово призвичаюється до нових правил. Меншою стала і потреба в інтервенціях НБУ, які зменшилися у порівнянні з минулим тижнем на 8% до 676 млн доларів. Готівковий курс гривні в системно важливих банках за минулий тиждень посилився приблизно на 0,1% до 37,3-38,0 грн/долар.

Головною ж подією на українському фінансовому ринку, стало несподіване зниження Нацбанком облікової ставки відразу на 4 п.п., з 20% до 16%. Водночас процентні ставки за депозитними сертифікатами та за кредитами рефінансування залишилися без змін. Таким чином, наприклад, тримісячна ставка за депозитними сертифікатами тепер має премію в 4 п.п. до облікової ставки. Отже процентні ставки, за якими комерційні банки можуть позичати або розміщувати свою ліквідність, не змінились. Водночас, Міністерство фінансів виграє від таких змін, оскільки купон за військовими облігаціями в портфелі НБУ на суму 280 млрд гривень обчислюється на основі облікової ставки. Її зниження означає менші витрати на обслуговування цього боргу для уряду в майбутньому.