Рынки шокированы крахом калифорнийского банка, а постепенное укрепление гривны продолжается

В США "лопнул" Silicon Valley Bank (Фото: GettyImages)

В США "лопнул" Silicon Valley Bank (Фото: GettyImages)

Недельный обзор финансовых рынков от главы департамента корпоративного анализа группы ICU Александра Мартыненко.

От мирового аналитического сообщества уже неоднократно можно было слышать, что в ходе нынешнего цикла повышения центробанками ставок что-то, пока еще неопределенное в экономической системе, начнет давать сбои. И вот на прошлой неделе это нехорошее предсказание вдруг подтвердилось.

Калифорнийский Silicon Valley Bank, шестнадцатый по размеру банк в США, как видно из названия, специализируется на кредитовании американского сектора высоких технологий. Вернее теперь – специализировался. В среду банк срочно выставил на продажу свои акции в попытке поддержать свой капитал после потери значительной части клиентских депозитов.

Основными вкладчиками банка были high tech компании. Ранее банк пытался пополнить средства путем продажи по своему балансу казначейских облигаций. Впрочем, этого оказалось недостаточно, а из-за роста ставок и падения стоимости облигаций SVB понес 1,8 млрд долларов убытков.

Попытка в течение одиннадцати часов продать акции тоже особого успеха не имела. Стоимость акций банка в день заявления рухнула на 60%, а распродажи перекинулись на другие акции банковского сектора, включая акции ведущих банков. И уже на следующий день регулятор, Федеральная корпорация по страхованию депозитов, решила прекратить деятельность банка.

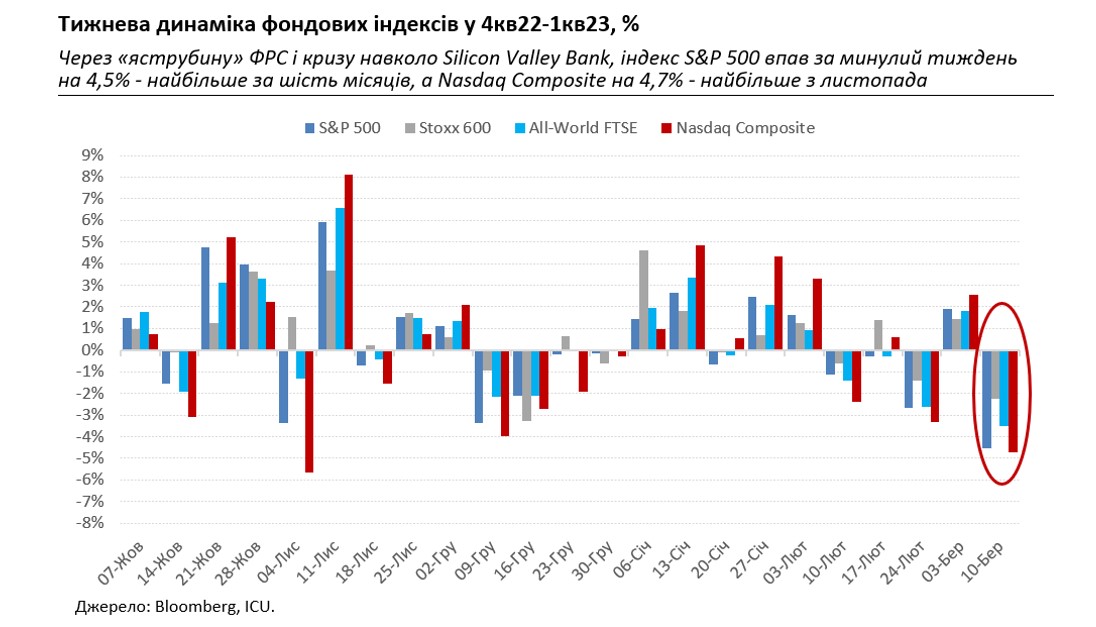

На рынках акций это повлекло за собой панические распродажи: за неделю S&P 500 потерял 4,5%, больше всего за шесть месяцев. В то же время инвесторы бросились переводить капиталы в наиболее безопасные активы. Стоимость казначейских облигаций США подскочила, и, соответственно, упали их доходности: десятилетних бумаг на 25 б.п. до 3,70%, а двухлетних – на 27 б.п. до 4,59 %.

Аналитики отмечают, что чрезмерное возложение на корпоративные депозиты со стороны пассивов и на долгосрочные казначейские облигации со стороны активов сыграло с SVB двойную злую шутку. Ведь повышение ставок ФРС привело и к снижению стоимости облигаций, и к снятию корпоративными клиентами депозитов в поисках более высоких процентов в другом месте. В то же время те же аналитики уверены, что такая уязвимая структура банковского баланса скорее исключение, и системный кризис американскому банковскому сектору не угрожает.

Что действительно угрожает сектору и финансовым рынкам в целом, так это кризис доверия инвесторов, который может приобрести цепной характер. Рынки уже и так достаточно расстроены из-за возможных разрушительных последствий сверхвысокого темпа повышения ставок центральными банками, чтобы ожидать дальнейших злых неожиданностей.

Тем более что глава ФРС Джером Пауэлл на прошлой неделе в своих выступлениях перед Конгрессом еще и пригрозил возможным ускорением роста ставок, если инфляция не замедлится. А уже поздно в воскресенье стало известно, что регуляторы прекратили деятельность еще одного банка в Нью-Йорке, Signature Bank, из-за подобных проблем с ликвидностью.

Очевидно, регуляторы будут делать все возможное, чтобы решительнее и быстрее всего подавить кризис вокруг SVB, и уже на этой неделе можно ожидать от них мощных заявлений и решений. И судя по сегодняшним котировкам, рынки акций в радостном предвкушении готовы быстро наверстывать недавние потери. Пока новый сбой не случится в другом месте – к сожалению, перегретая экономика этому сейчас способствует.

Бегство капиталов в "безопасные гавани" казначейских облигаций США, вопреки ожиданиям, особо не затронули долговые рынки развивающихся стран, и один из их ключевых индикаторов, индекс EMBI, даже подрос на незначительные 0,3%.

Почти без изменений остались и котировки украинских еврооблигаций, которые находятся в диапазоне 17-24 центов за доллар. Фактор будущего старта новой программы сотрудничества с МВФ, похоже, уже полностью учтен в ценах украинских евробондов.

Между тем, украинские банки в дальнейшем скупают ОВГЗ для своих резервов, что позволило Министерству финансов увеличить объемы первичного размещения до 15 млрд гривен с ранее запланированных 9 млрд. В то же время иностранные инвесторы продолжают уменьшать вложения в гривневые ОВГЗ.

Гривне продолжает способствовать подготовка аграриев к весенне-полевым работам, а также общее улучшение курсовых ожиданий населения и бизнеса. Наличный курс за неделю укрепился еще на 0,3% до 37,9-38,8 грн/доллар, а с начала года уже почти на 5%. Продолжительное укрепление наличной гривны еще больше уменьшает желание украинцев покупать валюту, в том числе для размещения на депозитах.